Абонирайте се за нюзлетъра на "Булевард България", за да получавате селекция с най-интересните теми на седмицата през погледа на нашия екип:

Към момента Българската народна банка (БНБ) не вижда данни за „преграяване“ в жилищното кредитиране. Това е става ясно от публикувания на страницата на централната банка анализ за рисковете пред банковата система заради ръста на кредитиране.

„Предвид представения анализ и в контекста на поддържаните високи нива на капиталови буфери, ликвидност и рентабилност от страна на банките, към настоящия момент хипотезата „прегряване“ в сегмента кредитиране, обезпечено с жилищни недвижими имоти, не е подкрепена,“ пише в документа на централната банка.

Така БНБ засега не въвежда допълнителни мерки за ограничаване на ипотечното кредитиране. Вместо това регулаторът определя шест критерия, чрез които да се преценява рискът при отпускането на заеми. Банките ще трябва да се отчитат по тези критерии на всеки три месеца, а при необходимост – БНБ ще решава дали се налагат допълнителни мерки.

Икономистът Георги Ангелов, който от месеци предупреждава, че бумтящото кредитиране у нас крие сериозни рискове, коментира за „Булевард България“, че "БНБ реално отказва да вземе мерки и просто ще събира статистика за жилищните кредити".

„От самия доклад на БНБ се вижда, че редица страни с много по-нисък растеж на жилищния кредит са въвели ограничения, за да избегнат натрупването на риск. В България имаме най-висок растеж на жилищния кредит в Европа, но БНБ отказва да въведе каквито и да било мерки,“ коментира икономистът.

В началото на годината управителя на БНБ Димитър Радев даде заявка, че централната банка е готова да въведе допълнителни мерки за ограничаване на жилищното кредитиране, но след анализ напролет.

От доклада на БНБ сега става ясно, че в края на 2023 г. общата стойност на жилищните кредити достига 22 милиарда лева, което представлява увеличение с 3,7 милиарда лева (или 19.9%) за една година. Основната част от тези заеми (близо 80%, или 17.9 милиарда лева) са концентрирани в големите банки.

Въпреки растежа, делът на жилищните ипотеки остава нисък спрямо общите активи и кредитите на банковата система, пише още в анализа на БНБ.

В края на 2023 г. тези заеми представляват 12.6% от общите активи на банките и 20.7% от общите кредити и аванси.

Документът показва, че качеството на отпуснатите заеми остава добро, въпреки ръста, който продължава на фона на ниските лихви в България спрямо останалите страни в Европа.

Според анализа на БНБ, банките у нас не са разхлабили правилата за отпускане на финансиране въпреки бумтящия пазар и одобрения получават 46% от исканията.

Размерът на необслужваните кредити в края на 2023 година е 332 млн. лв.,като се редуцирал над 5 пъти в последните близо 10 години.

Според анализа средно-претегленото съотношение между текущите плащания по заемите и месечния доход на кредитополучателите (DSTI-O) се подобрява, като това се дължи на изпреварващия ръст на доходите спрямо инфлацията и все още сравнително ниските лихви в България.

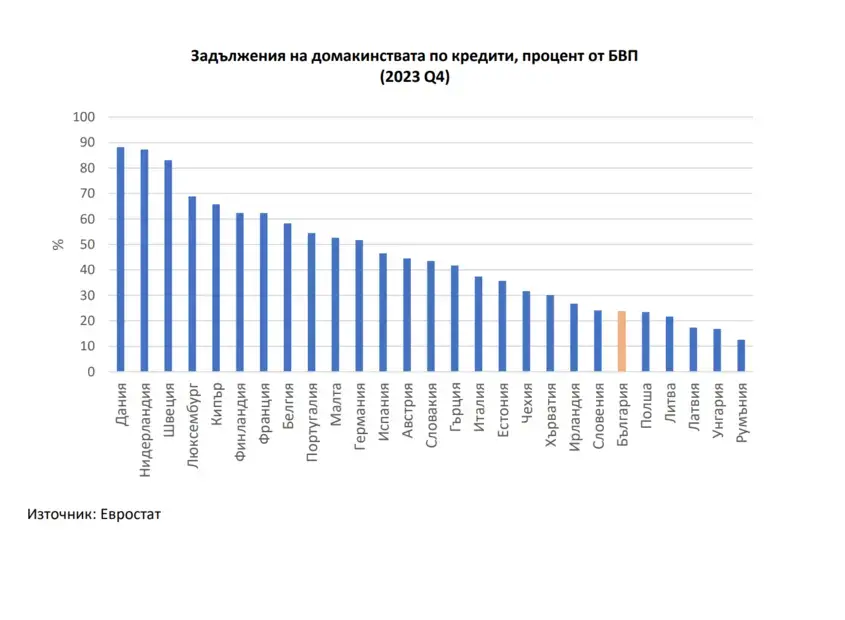

Въпреки увеличената кредитна активност, българските домакинства остават с относително ниска задлъжнялост.

В края на 2023 г. общите задължения по кредити са 23,7% от БВП, което е едно от най-ниските нива в ЕС, отбелязват от централната банка.

От БНБ допълват, че 12 държави от Европейското иконмоическо пространство (ЕИП), включително десет от еврозоната, са въвели ограничения за максималния срок на жилищните кредити, като повечето го ограничават до 30 години.

В България през първото тримесечие на 2024 г. средната продължителност на новоотпуснатите кредити у нас е 25,2 години, което е увеличение спрямо 2022 г. (24,3 години). Това се дължи на по-големия размер на кредитите, който отразява и по-високите цени на жилищата. Например, средният размер на кредитите през първото тримесечие на 2024 г. е 198 хил. лв. спрямо 156 хил. лв. през 2022 г.

Все пак БНБ ще следи отпускането на ипотечните заемите по шест критерия:

- Съотношения между размера на кредита и стойността на обезпечението при отпускане;

- Съотношение между размера на текущите плащания във връзка с обслужването на дълга и месечния доход на кредитополучателя при отпускане;

- Съотношение между размера на текущите плащания във връзка с обслужването на кредита, обезпечен с жилищен недвижим имот, и месечния доход на кредитополучателя при отпускане;

- Съотношение между размера на дълга и годишния доход на кредитополучателя при отпускане;

- Съотношение между размера на кредита и годишния доход на кредитополучателя при отпускане;

- Максимален срок по договора за кредит.